Verizon Communications ist eine amerikanische Holdinggesellschaft. Sie beschäftigt sich mit der Bereitstellung von Kommunikations-, Informations- und Unterhaltungsprodukten und -dienstleistungen für Verbraucher, Unternehmen und Regierungsbehörde. Verizon ist mittlerweile der größte Mobilfunkanbieter Amerikas. Warum geht es dennoch bergab mit der Aktie?

Inhaltsverzeichnis

- Das Unternehmen

Geschäftsmodell + Unternehmensstrategie

- Fundamentalanalyse

- Entwicklung Umsatz + Marge

- Entwicklung Cash-Flow + Gewinn

- Bilanzielle Bewertung

- Dividende

- Zusammenfassende Bewertung

- Charttechnische Bewertung

- Chancen und Risiken

- Chancen

- Risiken

- Fazit

| Verizon |  |

|---|---|

| ISIN | US92343V1044 |

| Branche | Telekommunikation |

| Sektor | Kommunikation |

| Börsenwert | 160,90 Mrd. USD |

| Dividende/Aktie | 2,58 USD |

| Div.wachst. 10 J. | 2,51% p.a. |

Abonniere unseren Newsletter jetzt!

1. Das Geschäftsmodell

Das Geschäftsmodell des Kommunikationskonzerns teilt sich im Wesentlichen in drei Segmente:

- Verizon Consumer Group umfasst verbraucherorientierte drahtlose und drahtgebundene Kommunikationsdienste und -produkte.

- Verizon Business Group bietet drahtlose und drahtgebundene Kommunikationsdienste und -produkte, Video- und Datendienste, Netzwerklösungen für Unternehmen, Sicherheits- und verwaltete Netzwerkdienste, Sprachdienste für Orts- und Ferngespräche sowie Netzwerkzugänge zur Bereitstellung verschiedener Dienste und Produkte für das Internet der Dinge (IoT) an.

- Unternehmensbezogene Kooperationen

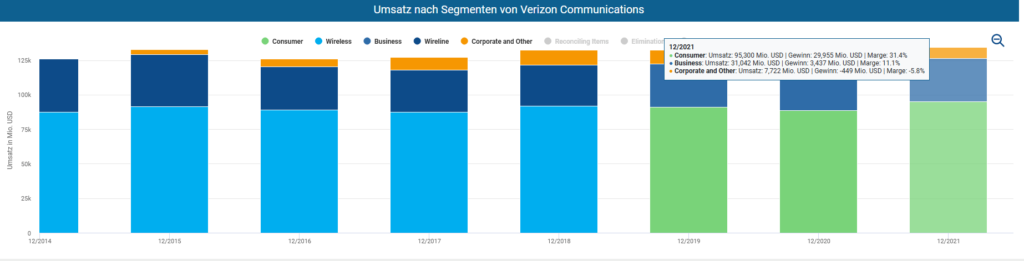

In folgender Grafik ist veranschaulicht, wie es um die Umsatz- und Margenverteilung des Unternehmens bestellt ist.

Zuvor wurden die Segmente in drahtlos und kabelgebunden aufgegliedert. Seit dem Jahr 2019 unterteilt Verizon die Geschäftsfelder in private und unternehmensspezifische Bereiche. Innerhalb dieser sind drahtlose und kabelgebundene Dienste vereint.

Blickt man in die Jahre vor 2019, ist genau zu erkennen, dass das drahtlose Geschäft mit Margen von 33% und einen Umsatzanteil von rund zwei Drittel das Löwengeschäft ausmachte. Diesen Anteil trägt nun das Segment des privaten Verbrauchers, während die Unternehmen eher kabelgebundene Dienste nutzen.

Die Kooperationen sind von 2020 auf 2021 um 24% zurückgegangen, dieses Geschäftsfeld ist zudem nicht profitabel und dient dem Unternehmen lediglich als „Werbefläche“ um neue Kunden zu gewinnen.

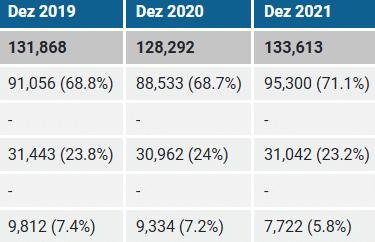

Verizon Communications hat sich auf den Mobilfunk spezialisiert, derzeit mit über 100 Millionen Mobilfunkverträgen. Damit ist der Konzern, der ausschließlich in Amerika operiert, der größte US-Mobilfunkanbieter.

2. Fundamentalanalyse

Ein Blick auf die Bilanz des Unternehmens bleibt nicht aus. Trügt der Schein um den Platzhirsch?

2.1. Entwicklung von Umsatz und Marge

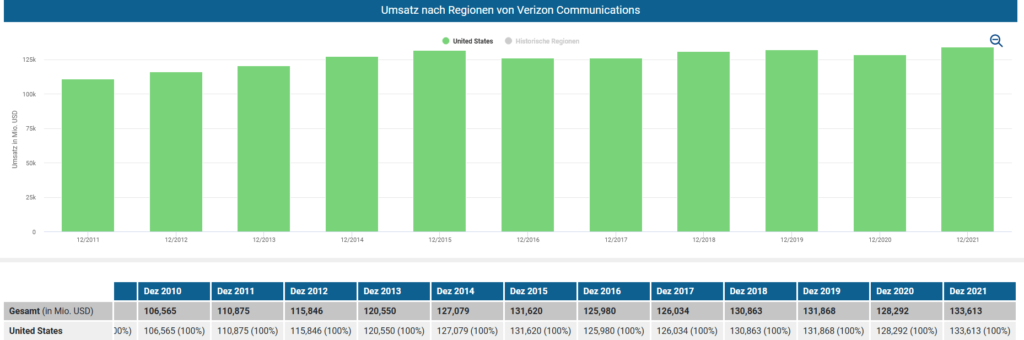

Die Umsatzentwicklung von 2000 bis 2015 war exponentiell. Seitdem weist das Unternehmen eine Umsatzsteigerung von knapp 8% p.a. aus. Allerdings konnte das Management durch starke Kostenoptimierung und dem Erlös des Anteilverkaufs von Vodafone im Jahr 2014 die Nettomarge sehr stark, nachhaltig und bis dato um 14% verbessern.

Damals verkaufte Vodafone seinen 45 prozentigen Anteil von Verizon Wireless, dem heutigen profitabelsten Geschäftszweig, an die Verizon Muttergesellschaft. Vodafone musste der Offerte von Verizon zustimmen, um sich vor dem damals stark konkurrierenden Wettbewerb in Europa weiter behaupten zu können.

Verizon glänzt zwar nicht mehr durch enormen Umsatzanstieg oder Margenverbesserungen, allerdings mit konstanten Umsätzen und Margen fernab der Konkurrenz.

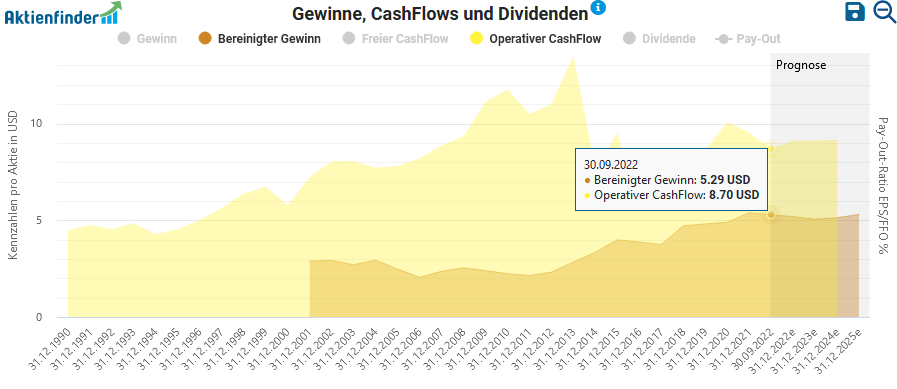

2.2. Entwicklung von Cash-Flow und Gewinn

Der operative Cashflow knickte in den Jahren 2014 bis 2016 stark ein. Durch die Übernahme von Verizon Wireless brach die operative Marge um 50% ein. Während man vor der Übernahme 26,3% vorweisen konnte, wurde im Folgejahr eine Marge von 14,87% ausgewiesen.

Verizon brauchte zwei Jahre, um die, durch die Übernahme entstandenen, höheren Gemeinkosten wieder ins Gleichgewicht zu bringen. Rückblickend kann man sagen, dass das Unternehmen alles richtig gemacht hat. Der tatsächliche Geldfluss konnte seit 2016 wieder nachhaltig ansteigen.

Das Gewinnwachstum der letzten zehn Jahre beträgt 31,85% pro Jahr. Allein seit dem Jahr der Übernahme konnte sich der bereinigte Gewinn je Aktie bis dato fast verdoppeln.

Dieses Jahr dürfte der Konzern allerdings kein neues Rekordjahr einfahren, die ersten drei Quartale liegen bereits hinter den Vorjahreswerten.

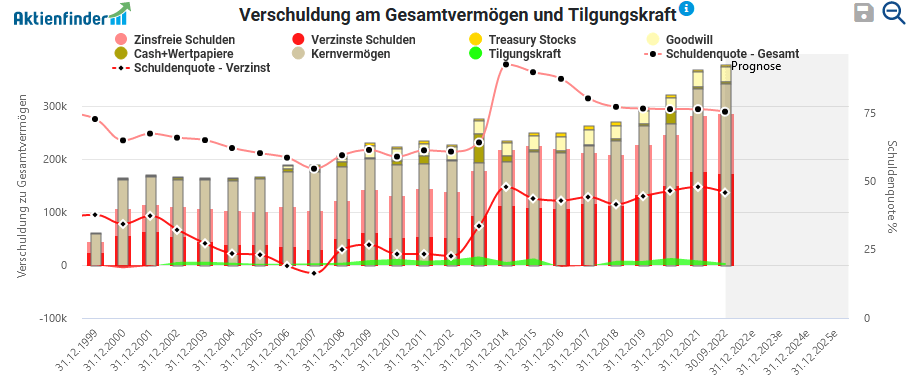

2.3. Bilanzielle Bewertung

Die Bilanz von Verizon Communications kann sich sehen lassen. Das Unternehmen verzeichnete stetig über Jahre hinweg konstantes Wachstum.

Die Vermögenswerte des Konzerns konnten deutlich zulegen, während die Risikoposition in der Bilanz, der Goodwill, sehr überschaubar blieb. Aktien kaufte das Unternehmen nicht zurück. Im Gegenteil, für die Übernahme von Verizon Wireless wurden Aktien ausgegeben um nicht die ganze Übernahmesumme von 130 Mrd. USD aus Fremdkapital zu finanzieren.

Dennoch hat Verizon Communication 2014 die zu verzinsenden Schulden um 15% erhöht um mit den ausgegebenen Aktien die Übernahme zu bezahlen. Seitdem ringt das Unternehmen mit einer zu verzinsenden Schuldenquote von 45% in den letzten Jahren.

Zur Volltilgung dieser Schulden bräuchte Verizon weitere 48 Jahre.

Im Schaubild ist außerdem zu erkennen, dass das Unternehmen frei verfügbare Mittel weiter zur Schuldentilgung nutzt.

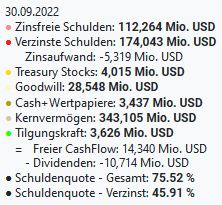

2.4. Dividende

Das Mobilfunkunternehmen ist ein beständiger Dividendenzahler. Das Management hat darauf ein Fokus gesetzt, übriges Kapital an die Aktionäre auszuschütten.

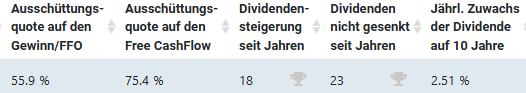

Aktuell kommt Verizon Communications auf 23 Jahre ununterbrochene Dividendenzahlungen und auf 18 Jahre stete Dividendenerhöhungen. Diese steigt allerdings im Schnitt der letzten 10 Jahre nur um 2,51% pro Jahr. Auch in Zukunft sind größere Sprünge eher unwahrscheinlich.

Das Payout-Ratio, das sich auf den freien Cashflow bezieht, liegt bereits bei 75,4%. Es ist daher wahrscheinlich, dass Verizon die Dividende weiter nur geringfügig erhöht und kontinuierlich ausschüttet, das übrige freie Kapital aber zur Schuldentilgung nutzen wird.

Auf die Dividende legt das Management auch in Zukunft wert. 2016 überstieg die Dividende sogar erstmalig den freien Cashflow. Das Unternehmen zahlte Teile der Dividende aus der Substanz. Analystenschätzungen zufolge dürfte weiterhin mit niedrigen Erhöhungen und kontinuierlichen Ausschüttungen zu rechnen sein. Auch der freie Cashflow dürfte das möglich werden lassen.

Mit einer aktuellen Dividendenrendite von 6,8%, bei einem Kursstand von 37,80 USD, ergreift man aktuell die Chance, die höchste Dividendenrendite, bezogen auf den Aktienkurs, einzufahren.

Das liegt natürlich daran, dass der Aktienkurs des Unternehmens dieses Jahr stark gesunken ist.

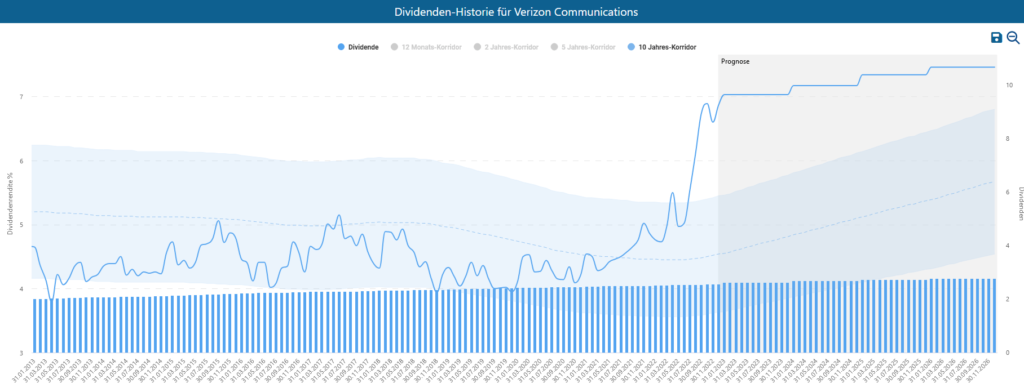

2.5. Zusammenfassende Bewertung

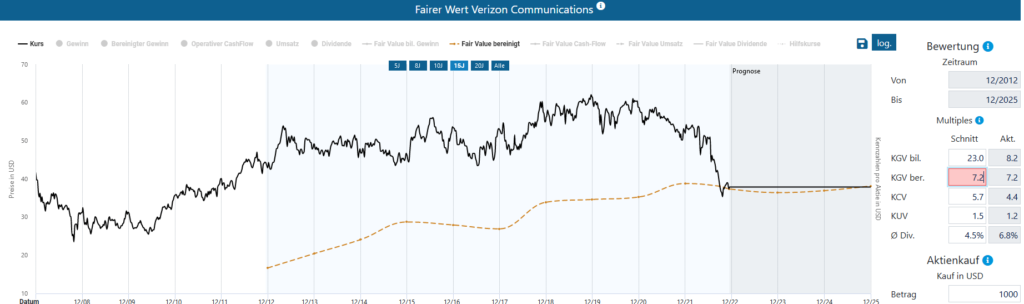

In dem nachfolgenden Schaubild wird Verizon bezüglich des historischen KGVs betrachtet. Mit dem aktuellen profitablen Geschäft müsste man das aktuelle KGV nicht einmal nach unten revidieren.

Verizon ist bezogen auf das eigene historische Kurs-Gewinn-Verhältnis extrem unterbewertet.

Passt man das durchschnittliche KGV auf das aktuelle Kurs-Gewinn-Verhältnis an, zeigt die Grafik dennoch eine faire Bewertung des Unternehmens.

Eine solche Bewertung gab es für das Unternehmen noch nie.

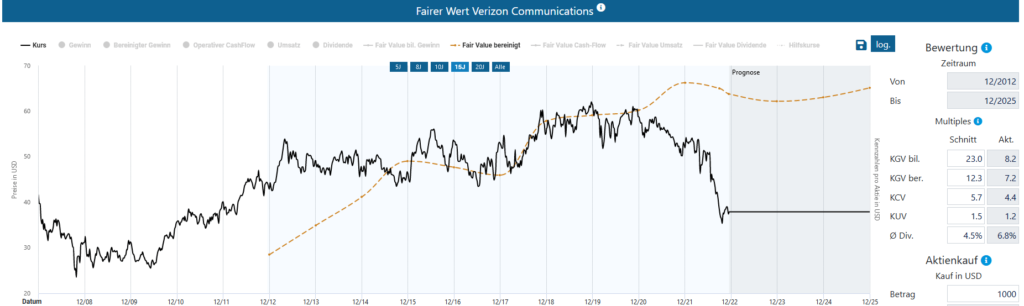

3. Charttechnische Bewertung

Seit Beginn der Kurshistorie im Jahr 1990, war mit dieser Aktie kurstechnisch nichts zu gewinnen. Der Monatschart zeigt eine Seitwärtsbewegung. Diese könnte sich innerhalb eines möglichen symmetrischen Dreiecks weiter zuspitzen.

Im Wochenchart ist zu erkennen, dass der Aktienkurs des Unternehmens am Supportbereich von 34 USD erste Erholungsversuche startete. Im Preisbereich von 33,70 USD liegt zudem das 38,2 prozentige Retracementlevel der letzten großen Aufwärtsbewegung, die von 2008 bis 2019 stattfand.

Die Stabilisierung geriet bereits bei 39,40 USD ins Stocken. Viel Gegenwehr scheint die Käuferseite nicht zu bieten. Es wäre demnach weiter nicht verwunderlich, wenn die Anteilsscheine erneut auf die Unterstützung zurückfallen, bevor wir einen neuen Bodenbildungsversuch zu sehen bekommen könnten.

Sollte es den Marktteilnehmer nicht gelingen, hier charttechnisch eine Umkehr einzuleiten, ist mit nachhaltigem Unterschreiten der Unterstützung um 39 USD durchaus ein Durchrutschen bis 26,50 USD möglich. Dort ist die nächste Unterstützung markiert, zudem läuft dort die Aufwärtstrendlinie aus dem Monatschart entlang.

Kurzfristig sind die Anteilsscheine derzeit noch als neutral einzustufen. Die Aktie ist in einer technischen Lauerstellung. Mitte Oktober bildete sich ein Doppelboden aus, der eine charttechnische Trendumkehrformation ist.

Dennoch könnte aufgrund mangelnder Käufe, der angesprochene Kursbereich auf der Unterseite erreicht werden. Hier sollte man allemal ein Kursalarm platzieren und begutachten wie sich die Aktie dort verhält.

Kann das Wertpapier oberhalb von 39,40 USD ausbrechen, ist ein prozyklisches Kaufsignal aktiviert, das sein Ziel im Bereich von 42,90 und 43,82 USD findet. Ob dann noch einmal Kursstände um 33,70 USD zu erwarten sind, darf bezweifelt werden.

Ein Vergleich der Kommunikationsaktien mit dem Gesamtmarkt des S&P500 lässt eine deutliche Underperformance erkennen.

Während der Konkurrent AT&T dank guter Quartalszahlen und durch die Abspaltung der WarnerBros Anteile, Käufer fand, sehen wir im Vergleich die Aktie von Verizon noch mit nachhaltigen Kaufreaktionen dieses Jahr.

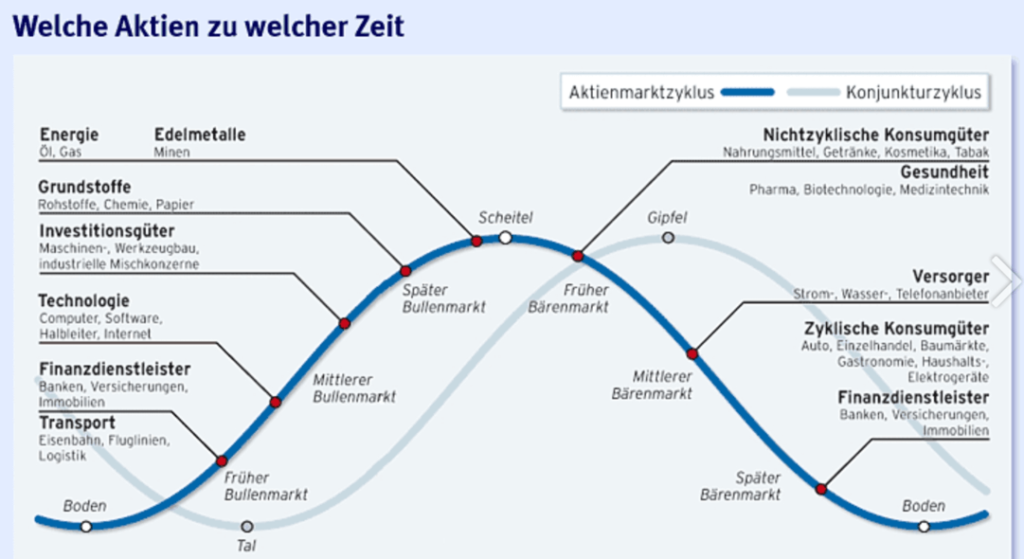

Insgesamt sind Kommunikationsaktien allerdings defensiver und etablieren sich in Bärenmärkten gegenüber zyklischen Unternehmen als werterhaltender.

Genau dieses Szenario kehrte sich dieses Jahr zwischen Juli und Oktober um. Der S&P500 performte besser als die Kommunikationsaktien.

Erwartet man an den Finanzmärkten weiterhin insgesamt eine fallende Kurstendenz, dürften Kommunikationsaktien zu den Gewinnern zählen.

Das folgende Schaubild zeigt auf, dass diese insgesamt in Bärenmärkten am stärksten performen dürften.

4. Chancen und Risiken

Chancen

Mit Verzion Communications hat man den US-Marktführer im Depot. Besonders nach der Übernahme der Vodafoneanteile der Wireless Tochter ist das Unternehmen äußerst profitabel. Das gibt dem Unternehmen die vorherrschende US-Marktstellung.

Das Management setzt wie auch in der Vergangenheit weiter darauf, seine Aktionäre am Unternehmenserfolg zu beteiligen. Schüttet Verizon noch zwei Jahre in Folge eine Dividende aus und erhöht diese weiter über sieben Jahre, gehört das Unternehmen zu den begehrten Dividendenaristokraten. Jene, die 25 Mal in Folge die Dividende erhöhen und auszahlen. Die Ausschüttungen sind nachhaltig und innerhalb des Free-Cashflows. Aktionäre dürfen sich hier weiter auf quartalsweise Ausschüttungen freuen.

Die aktuell enorme Unterbewertung für einen Branchenführer habe ich selten gesehen. Der Konzern Verizon Communications setzt Qualität und Kontinuität für seine Aktionäre vollständig um und konnte im Laufe der Jahre immer profitabler werden.

Risiken

Was man bei diesem Unternehmen nicht erwarten kann, ist eine Kursperformance die jene des S&P500 übertrifft, dafür sind defensive Aktien nicht geeignet. Defensive Aktien bringen Ruhe ins Depot und in diesem Fall sogar eine ordentliche Dividendenrendite, die nicht in Gefahr ist.

Aktuell läuft die Aktie innerhalb eines intakten Abwärtstrends. Der „Griff ins fallende Messer“ könnte hier zutreffen. Charttechnisch habe ich die Möglichkeiten oben erörtert. Dennoch muss immer mit weiteren Kursverlusten gerechnet werden.

5. Fazit

Anteile des Branchenführer im US-Mobilfunkbereichs für solch eine niedrige Bewertung kaufen zu können, ist keine schlechte Möglichkeit, im Bereich der Kommunikationsaktien zuzuschlagen. Zudem achtet das Management weiter auf die Beteiligung der Aktionäre in Form von nachhaltigen Dividendenausschüttungen.

Der Aktienkurs des Unternehmens hat vor allem seit Sommer 2022 gelitten. Das wiederum macht die Aktie in Form der Dividendenrendite und der Dividendenkontiunität in meinen Augen äußerst interessant. Starke operative Beeinträchtigungen sehe ich, abgesehen von einer möglichen Rezession, bei Verizon Communications nicht.

Disclaimer:

Alle zur Verfügung gestellten Informationen (Kommentare, Hinweise, Ratschläge etc.) dienen allein der finanziellen Bildung und als Denkanstöße. Sie sind nicht als persönliche Anlageberatung zu verstehen. Wir übernehmen keinerlei Haftung für Anlageentscheidungen, die du aufgrund der hier präsentierten Informationen triffst.

Es besteht die Möglichkeit eines Interessenkonflikts. Der Autor könnte im besprochenen Wertpapier investiert sein.

INVESTMENT.TRADERS

INVESTMENT.TRADERS